Date:2009/03/23 01:02

世界でシェアNo1のETFプロバイダーといえば、iSharesシリーズを出しているバークレイズグローバルインベスターズ(BGI)ですね。 海外ETFを購入している人にとっては身近な存在ではないでしょうか?

現在、そのBGIのETF部門が売却されようとしていることは、色々なブログでも取り上げられており、ご存知の方も多いのではないでしょうか?

英バークレイズ、ETF事業部門「iShares」売却か (ETFクルークより)

英銀大手のバークレイズは、JPモルガン・カザノブに、ETF事業の買取を打診していたことが、関係筋の情報から明らかになった。

バークレイズが売却を検討しているのは、同社の資産運用部門バークレイズ・グローバル・インベスターズ(BGI)のETF事業。BGIは世界最大のETF 運用会社であり、iSharesのブランド名でETF事業を展開している。報道によれば、同事業の売却額は40億ポンドに達するとの見通し。

親会社が傾きかけているので泣く泣く売り出されているという感じですね。

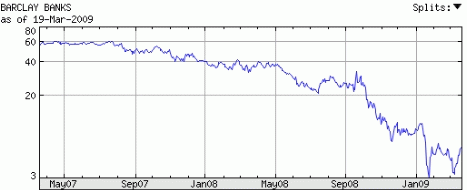

例えば、バークレイズの株価を見ると・・・・他の金融機関と同じようなチャートですね。

過去2年間のチャート、 Y軸は対数でとっています。 株価が10分の1になっています。

PR

つづきはこちら

Date:2009/03/22 00:22

今、「経済危機克服のための有識者会合」が首相官邸で開かれているようです。経済を良く知る人から意見をもらう。それ自体は非常に良いことです。 しかし、主催者側の頭の中(本音)が、こんな感じだと、本当に有意義な話がされているのか不安になります。

麻生首相、「株屋は信用されていない」=証券業界は困惑 (時事ドットコムより)

「やっぱり株屋は信用されていない」-。麻生太郎首相は21日、株価対策などをテーマとした有識者会合で、個人の株投資を促す必要性を訴えた松井道夫・松井証券社長の提言にこう応じた。企業経営者の経験をアピールする首相だが、株投資には冷ややかな姿勢を見せた格好。出席者からは「好ましいことではない」(安東俊夫・日本証券業協会会長)と困惑する声も出ており、不適切発言として新たな波紋を呼びそうだ。

政府は個人マネーを株式市場に呼び込むため、「貯蓄から投資へ」とのスローガンを掲げている。この日のやりとりの中で、首相は「株をやっていると、地方だと何となく怪しい(と思われる)。私は地方出身だが間違いなくそうだ」とも発言した。 「株をやっていると言ったら、田舎じゃ何となく怪しげよ。『あの人、貯金している。だけどあの人、株やってる』と言ったら、何となく眉(まゆ)にツバをつけて見られるようなところがある」とも語った。

一言だけツッコミを

「 もしかすると株屋は信用されていないかもしれないけど、少なくとも麻生内閣よりは信用されてますよ」

冗談はさておき(本音半分ですが・・・)

「貯蓄から投資へ」というスローガンで色々な対策が打たれ、金融緩和も行われています。”遅い遅い”と、私みたいなブロガーには叩かれてます(汗)が、それでも着実に個人投資家の環境も整いつつあります。

それなのに、「株をやっていると言ったら、田舎じゃ何となく怪しげよ。」って・・・。20年前ならともかく、最近の市民はもっと金融リテラシーが高いですよ。 セカンドライフを過ごそうとしているお年よりも、今では退職金で投資信託を買っている時代です(グロソブなんて大人気)。 ちょっと認識が甘すぎるんではないですか、麻生首相??

それにしても「経済危機克服のための有識者会合」の中で「やっぱり株屋は信用されていない」発言が出るとは、、、、資本主義に株(短期運用でも長期運用でも)の取引が重要って知らないんでしょうね。 まぁ、首相が経済について精通している必要はないと思いますが、少なくても「経済危機克服のための有識者会合」なのですから、もっと空気を読んだ発言はできないんでしょうか・・・。

■他の方の記事も参考になりますよ>> 人気ブログランキング

Date:2009/03/21 01:14

内藤さんのブログで「 個人マネーをひきつけるのはETFよりも・・・」という記事がありました。

詳細は、 内藤さんのブログの記事を読んでもらうとして、結論は「これから個人マネーをひきつけるのはETFよりも、むしろ低コストのインデックスファンドではないか」ということでした。

そして、ご意見募集をしているようでしたので、今回取り上げてみました(^^;

まずは、私自身はどうしているか?

最近は、「日本株式=TOPIX連動ETF」「海外株式=STAMグローバル株式」を買っています。

理由は(実は深く考えていないんです(^^;が)、コスト重視ということで・・・。

TOPIX連動ETFについては、最近、最低口数が1/10になり非常に買いやすくなっています。 ですので、現状は、長期的に平均すればドルコスト平均法に近くなるような口数を毎月購入しています。

一方、海外株式はインデックスファンドでの買い付けとしています。 これは私が購入する金額では販売手数料が高くなってしまうためです。 ですので、ポートフォリオのリバランス時期や各証券会社のキャンペーン時期に合わせ、海外ETFに乗り換えています(いわゆるリレー投資)。

もし、今後、海外株式インデックスに投資するETFが買いやすい環境(東証等に重複上場される。もしくは為替手数料や販売手数料が非常に安くなる等)になれば、インデックスファンドではなくETFを購入すると思います。

これら私のETF重視については、私自身の投資環境(もしくは性格)によるものだと思いまので、「他の皆様にお勧めか?」というと疑問符がつきます。

私が思うETFの一番のネックは「面倒くさい」。

分配金の再投資も自分で行わないと駄目です。 金額指定でも買えません。よってドルコスト平均法を実施したい場合も自分で調整しながら購入する必要があります。 積立購入等のサービスも勿論できません。

よって、色々面倒なことは嫌な人、細かい数字が気になる人(ドルコスト平均法はきっかり同額でなければ駄目など)は、インデックスファンド向きなのではないでしょうか?

(私のように投資が趣味化している人(汗)、自分で管理するのが好きな人は、きっとETF向きな人)

あと、、、私が知っている投資家としては、

つづきはこちら

Date:2009/03/20 01:15

IMF(=国際通貨基金)が世界経済の成長率見通しを発表しました。

( IMFのレポートより引用)

世界全体の成長率は、今年(2009年)は、-1.0 ~ -0.5%になるようです。

前回(1月)の発表では、+0.5%の予想でしたので、下方修正されています。

後は、、、上図を見てもらうと分かりますが、日本の成長率がガタガタです。

つづきはこちら

Date:2009/03/19 01:15

最近、色々なブログで話題になっているが、3月10日の日経新聞のコラム「一目均衡」の内容。

新聞を引っ張りでしてきて確認してみると、、、

- 大学卒業(23歳)から日経平均をドルコストで買うと仮定する。(今43歳の人は20年の間ドルコストで買い付けたことになります)

- その結果を検証すると、65歳以下(戦後生まれ)の人は損失を出していることになる。

- 最悪なのは、46歳の人。 23年間ドルコストを続けているのにもかかわらず半値以下(0.44倍)に資産を減らしてしまう。

ドルコスト平均法を信じている人にとっては、ある意味衝撃的な事実なのではないでしょうか?

40年以上もドルコスト平均法で購入を続けたとしても、本当にお金が必要な時期に株価が暴落している場合は、元本割れしているということですので・・・。

しかし、、、

この事実から「ドルコスト平均法が駄目だ」という結論を出してしまうのは、早計過ぎますよ!

つづきはこちら

Date:2009/03/18 01:16

今回の金融危機の引き金を引いたのが米国の住宅バブルですので、その動向を気にしている方も多いのではないでしょうか? 少し前に米国の2月の住宅着工件数が発表になったみたいです。

2月の米住宅着工件数は+22.2%、1990年1月以来の大幅な増加率 (ロイターより)

米商務省が発表した2月の住宅着工件数は、前月比22.2%増の年率58万3000件となった。1990年1月以来の大幅な増加率で、2008年4月以降で初めて増加に転じた。

テンパス・コンサルティング(ワシントン)の外為トレーダー、マット・エスティーブ氏は「米経済にとって心強い兆しで幸先がよい」と語った。

許可件数は3.0%増の54万7000件。着工件数と同様、昨年4月以来の増加とな った。 1戸建て住宅着工許可件数は11%増加し、1991年2月以来の大幅な増加となった。

前年比ベースでは、着工件数が47.3%減、許可件数が44.2%減だった。

先月比で22%もの上昇です。 住宅着工件数は1959年から統計を取っているようですが、その間で、ベスト5の伸び率のようです。

何となくですが、この文言だけを見ると、明るい兆しが見えてきますね。

ただ注意しないといけないのは、

つづきはこちら

Date:2009/03/17 01:09

前回の記事の続きで、「アセットアロケーションの比率を変更することによって、基本のポートフォリオをより安定させることや、超過リターンが狙うことが可能なのか??」という内容です。

このネタは・・・

実は、モーニングスターのフォーラムで、「債券と株式の割合」を、色々な機械的ルールで運用したときにリターンがどう変化するのかというスレッドを見つけ、非常に面白かったので本ブログでご紹介するだけの内容でした・・・・。 で、前回は、前振りを書いてる途中に力尽きてしまいました(^^;

(もし、凄く期待してくださった方がいましたら、すみません。)

では、気を取り直して、

つづきはこちら

Date:2009/03/15 01:12

短期投資でも長期投資で、最も時間を割くべきことは、アセットアロケーションだといわれています。 他にも個別の銘柄戦略や、安いときに買うといったタイミング戦略もありますが、アセットアロケーションが不味いと結果が伴わない場合が多いです。逆にアセットアロケーションが上手く設定されているとインデックスでバイ&ホールドしていても結果が残せます。

よって、短期投資を行う人も、まずは「アセットアロケーションを決めて」、その決められた配分内で「ディトレードなり自分の信じる道を行く」、手が回せない資産クラスは「インデックス or 投資信託に任せる」という方法が良いのではないかと思います。

話を戻しまして・・・

アセットアロケーションを決めるときにいつも悩むのは、

・その比率をどうするか??

・状況に合わせて比率を変化させたほうがいいのか?

つづきはこちら

Date:2009/03/14 01:31

日本も米国もここ数日、強い動きをしています。 一時期底割れしそうな雰囲気でしたが、少しだけセンチメントが回復してきているのでしょうか? 少なくとも米国では最悪なシナリオが少しずつ回避されているようです。

まずは、もう国有化するしかないといわれていたシティーですが、予想に反して良い業績を発表しています。

米シティグループ、政府の追加資本注入を必要とせず=会長 (ロイターより)

米シティグループ(C.N: 株価, 企業情報, レポート)のパーソンズ会長は12日、ロイターとのインタビューで、政府の追加資本注入は必要としていないと述べ、同社が民間企業として存続することへの自信を表明した。

(略)

シティグループは今週初めに今年1─2月の収益は黒字だったとことを明らかにし、資本基盤は強固だとした。

政府からの追加資本は不要 & 今年の1-2月は黒字 だそうです。

また、バンク・オブ・アメリカも同様に業績が上向きになる模様です。

米バンカメCEO「1、2月は黒字」(NIKKEI NETより)

米大手銀バンク・オブ・アメリカのケネス・ルイス最高経営責任者(CEO)は12日、「1、2月は黒字になった」と述べた。ボストンでの講演後にメディアに語った。貸倒損失や評価損を加味しなければ、2009年通年で500億ドル(約4兆8500億円)の収益を上げられるという。

同行は08年10―12月期決算で、初の四半期の赤字となる17億9000万ドルの最終損失を出した。08年通年では40億ドルの最終黒字。

そして、一番気になるあの会社

つづきはこちら

Date:2009/03/13 00:16

賛否両論ありますが、景気対策の目玉(だった気がします・・・)「定額給付金」。

普通の人は1万2千円、18歳未満65歳以上は2万円、が支給されます。

(子供2人の4人家族なら、1家族あたり6万2千円!。 ちょっとリッチに遊びに行けそうですね)

そこで、緊急アンケート「あなたは給付金をどう使いますか??」

元をたどれば、我々の税金(2兆円)なので、単に納めてきたものが戻ってきただけです(税金の徴収、給付金の配布を考えると効率は最悪だったりしますが(^^;)。

でも、せっかく戻ってくるのなら自分にも日本にも有意義に使いたいものですね。

例えば、ちょっとリッチな飲み代に・・・・とか(汗)

つづきはこちら

|